Hablar de la declaración de renta es como hablar en otro idioma. Sabemos que durante mucho tiempo este fue un proceso tan enredado que desmotivaba a cualquiera. Sin embargo, desde hace un tiempo con la implementación de la Operación Renta, declarar se ha vuelto muy sencillo. Por eso, seguramente al terminar de leer este artículo sabrás hacerlo como un experto💪

Este proceso de Operación renta comienza en abril con el formulario 22 donde los contribuyentes realizan su declaración anual de impuestos.

Sin embargo, para los contribuyentes socios de empresas como tú, este proceso empieza un poco antes, pues debes entregar al SII un set de declaraciones juradas o DDJJ, con hitos que comienzan a cumplirse a partir del primero de marzo.

¿Qué es la declaración de renta?

La operación renta es una forma de simplificar el proceso de recaudo del impuesto de renta. Esto es básicamente el impuesto sobre los ingresos de los trabajadores y las empresas.

En otras palabras, declarar renta es como nombrar a Voldemort: nos asusta hacerlo. Porque antes tomaba mucho tiempo, tiene muchos términos técnicos y porque se trata de impuestos que a nadie le gustan.

La declaración de renta es un proceso en el que muestras cuántos ingresos tuviste en el año anterior. Y te permite saber cuánto debes pagar de impuestos. Sin embargo, en la mayoría de los casos, esos impuestos ya fueron retenidos durante ese año. Por lo que no siempre significa que hay que pagar más. Incluso, en algunos casos, esto significa ¡devoluciones! Y esa es una de las ventajas de declarar renta.✍

Sin embargo, para declarar renta necesitas entender 3 cosas antes:

- ¿Quiénes declaran y quiénes no?

- ¿Cuál es tu régimen tributario?

- ¿Qué son las declaraciones juradas?

1. ¿Quién declara renta y quién no?

La declaración de renta no la debe hacer todo el mundo, pero sí gran parte de los trabajadores y empresas. Por ejemplo, todas las empresas sin importar su actividad o tamaño están obligadas a declarar. Sin embargo, los dueños de empresas que reinviertan las utilidades no tendrán que pagar impuestos adicionales.

Están obligados también a declarar renta las personas que emitieron boletas de honorarios (trabajadores independientes). Personas que tengan más de un empleo simultáneamente. Personas con un empleo y una pensión, o dos pensiones, y cuyo ingreso anual sea más de $7.833.186.

Si estás en el grupo anterior, estas retenciones ya se te hicieron durante el año pasado. Por lo que declarar renta te sirve para obtener la diferencia de vuelta en tu cuenta bancaria. La plata que se te retuvo se usó en cosas como:

- Seguro de invalidez

- Seguro de accidentes

- Ley Sanna

- Cubrimiento en salud

- Pensión

Aquellos que están sujetos a devoluciones son: 💵🔙

- Las personas que emitieron boletas de honorarios, ya que en esta se retiene el 10,75%. (En 2021 aumentó a un 11,5%)

- Quienes tienen derecho a intereses por su crédito hipotecario

- Quienes han hecho aportes de ahorro previsional complementario

- Padres con créditos por gastos en la educación de sus hijos

Por su parte, no están obligados a declarar renta:

- Personas naturales con residencia en Chile e ingresos anuales iguales o inferiores a $7.609.464.

- Ni los trabajadores dependientes, pensionados o montepiados sujetos al impuesto único de segunda categoría. Y que no tengan ingresos de fuentes adicionales a su sueldo o pensión.

Asimismo, no están sujetos los pequeños comerciantes que desarrollen su actividad en la vía pública o los mineros artesanales.

2. ¿Cuál es tu régimen tributario?📚

Para la declaración de renta hay dos tipos de impuestos:

1. Los de primera categoría: que cobijan a empresas e industrias.

2. Los de segunda categoría: que cubren los ingresos de las personas como el sueldo y los ingresos de los independientes.

Si eres una persona natural que debe declarar renta, estás sujeto al régimen de renta presunta y contabilidad simplificada. En este solo declaras bajo las condiciones que te mostramos en el punto anterior. Pero si tienes una empresa, la situación es distinta.😎

Los regímenes tributarios ayudan a clasificar a las empresas y bajo estos se cobran o eximen los impuestos respectivos. Los regímenes tributarios son:

- Renta atribuida: tiene la obligación de llevar una completa contabilidad y registros. Su beneficio es que se puede reducir hasta un 50% la Renta Líquida Imponible. Es bueno para empresas con bajo nivel de renta o que redistribuyen la mayor cantidad de utilidades a sus accionistas.

- Semi integrado: es similar al de renta atribuida en obligaciones y beneficios. Le conviene a empresas que buscan reinvertir sus utilidades a largo plazo.

- Renta presunta y contabilidad simplificada: es un régimen que libera a las empresas de cobros de impuestos excesivos. Fomenta su crecimiento y le conviene a comerciantes, proveedores de servicios, microempresas y pymes. Deben llevar un libro de caja, de compraventa (si están sujetos a IVA). O de ingresos y egresos si no están sujetos a IVA.

Cada régimen tiene declaraciones juradas que debes presentar. Por lo que es importante que notifiques al SII bajo cual régimen debe estar tu empresa. Ya que bajo este se te cobrará.

Es importante que planees tu Declaración de Impuestos a la Renta con tiempo, no importa si tienes un un contador interno o externo. Lo más importante es que tengas la siguiente información de tu negocio ordenada con anticipación:

- Declaraciones juradas

- Impuestos

- Facturas y boletas

Lo ideal es que en febrero ya tengas listo el cierre contable de tu negocio por medio del Estado de Resultados o de un Balance.

Como ya viste, es muy importante que como emprender@ estés atent@ a qué declaraciones juradas se realizan en marzo. Esto dependerá del régimen tributario en el que estés. De acuerdo a la Ley de Modernización Tributaria, existen 5, donde 2 están pensados para pymes:

- Pro Pyme General: enfocado en contribuyentes que determinan su resultado tributario en base a ingresos recibidos y gastos pagados, estando obligados a llevar contabilidad completa con la posibilidad de optar a una simplificada.

- Pro Pyme Transparente: enfocado en empresas cuyos propietarios son contribuyentes de impuestos finales (personas naturales con o sin domicilio ni residencia en Chile, o bien personas jurídicas sin domicilio ni residencia en Chile). Y determinan su resultado tributario en base a ingresos recibidos y gastos pagados, estando liberados de llevar la contabilidad completa. En este caso, la empresa quedará liberada del Impuesto de Primera Categoría y sus propietarios deberán tributar con sus impuestos finales en base al resultado tributario determinado por la empresa en el mismo año en que este se genere.

3. ¿Qué son las declaraciones juradas y por qué son importantes? 📝

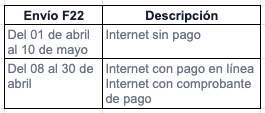

Para enviar la declaración el único documento válido es el formulario 22. Sin embargo, debes presentar diferentes declaraciones juradas antes, de acuerdo al régimen tributario al que pertenezcas.

El Formulario 22 es el documento que debes llenar para presentar tu declaración de renta y calcular los impuestos sobre los ingresos que obtuviste en el año de acuerdo a los ingresos y pérdidas. En algunos casos podrás pedir devoluciones en impuestos.

Para el año 2022 se han establecido 53 declaraciones juradas. Pero recuerda que no debes presentarlas todas, sino sólo las que apliquen al régimen tributario al que pertenezcas. Este proceso se ha simplificado tanto que los formularios y plantillas están disponibles en la página del SII. Y el mismo sistema te va a mostrar las declaraciones juradas que debes presentar, solo debes revisar y aceptar.

Esta tabla te ayudará a entender mejor en qué fecha se deben presentar las declaraciones juradas.

| Fecha máxima de presentación | Declaración jurada | Para qué se aplica |

| 1 de marzo | 1811 | Retenciones de renta |

| 1 de marzo | 1822 | Enajenación de derechos sociales, reinversiones y devoluciones de capital |

| 1 de marzo | 1834 | Seguros dotales contratados desde el 7 de noviembre de 2001 |

| 1 de marzo | 1891 | Compra y venta de acciones por corredores de bolsa y otros |

| 1 de marzo | 1900 | Cotizaciones previsionales obligatorias y pagos de cotizaciones en A.F.P |

| 1 de marzo | 1902 | Afiliados a instituciones previsionales antiguas (carabineros de Chile o caja de previsión de la defensa nacional) |

| 1 de marzo | 1903 | Seguro de ley de trabajadores independientes |

| 9 de marzo | 1896 | Creditos, dividendos o adquisición de vivienda nueva |

| 9 de marzo | 1898 | Intereses de créditos con garantía hipotecaria |

| 18 de marzo | 1871 | Bonificaciones de ley |

| 28 de marzo | 1922 | Información de fondos de terceros presentada por diversas instituciones financieras y de valores |

| 18 de marzo | 1870 | Compra o venta de moneda extranjera (anual) |

| 18 de marzo | 1873 | Reembolsos pagados a ISAPRES y FONASA |

| 19 de marzo | 1887 | Rentas del sueldo y componentes de remuneración y retención del impuesto único de segunda categoría |

| 18 de marzo | 1890 | Intereses de depósitos por captación en entidades financieras |

| 24 de marzo | 1812 | Rentas por jubilaciones, pensiones o montepíos, y retenciones del impuesto único de segunda categoría |

| 24 de marzo | 1832 | Donaciones |

| 24 de marzo | 1835 | Bienes raíces arrendados |

| 24 de marzo | 1862 | Transferencias de fondos desde y hacia el exterior por entidades bancarias por encargo de terceros |

| 24 de marzo | 1879 | Retenciones de ley |

| 24 de marzo | 1895 | Retiros de excedentes de libre disposición |

| 24 de marzo | 1897 | Nómina de bienes raíces agrícolas y no agrícolas donde hubo usufructo a favor de terceros |

| 24 de marzo | 1899 | Movimiento en cuentas de ahorro previsional voluntario |

| 24 de marzo | 1904 | Créditos sujetos a cumplimiento de asistencia de alumnos de pre-escolar, básica, diferencial y media |

| 24 de marzo | 1909 | Desembolsos y otras partidas |

| 24 de marzo | 1914 | Inversiones, reinversiones y retiros de depósitos a plazo, cuentas de ahorro, fondos mutuos y otros instrumentos financieros |

| 24 de marzo | 1919 | Representantes o agentes constituidos en Chile de inversionistas extranjeros |

| 24 de marzo | 1932 | Rentas obtenidas por terceros |

| 25 de marzo | 1828 | Ingreso y uso de donaciones deportivas, sociales y culturales |

| 25 de marzo | 1874 | Operaciones de instrumentos de deuda pública |

| 25 de marzo | 1889 | Cuentas de ahorro voluntario y ahorro previsional voluntario |

| 25 de marzo | 1894 | Inversiones, reinversiones, liquidaciones y rescate de fondos mutuos |

| 30 de marzo | 1829 | Contratos de derivados (anual) |

| 30 de marzo | 1840 | Incentivo tributario a la inversión privada en investigación y desarrollo (información de contratos) |

| 30 de marzo | 1841 | Incentivo tributario a la inversión privada en investigación y desarrollo (financiamiento de contratos) |

| 30 de marzo | 1843 | Proyectos de construcción con derecho a créditos especiales |

| 30 de marzo | 1933 | Información sobre mandatarios |

| 30 de marzo | 1943 | Contribuyentes acogidos a contabilidad simplificada, planillas, contratos y renta presunta |

| 30 de marzo | 1944 | Saldos de cuentas de inversión |

| 30 de junio | 1847 | Balance de 8 columnas y antecedentes (anual) |

| 30 de junio | 1913 | Caracterización tributaria global |

| 30 de junio | 1926 | Base imponible de primera categoría y datos contables |

| 18 de mayo | 1837 | Créditos y pagos provisionales mensuales en manos de socios y comuneros |

| 30 de junio | 1866 | Compra de petróleo diesel |

| 30 de junio | 1867 | Rendimientos de vehículos que usan petróleo diesel para transporte terrestre de carga |

| 30 de junio | 1907 | Precios de transferencia |

| 30 de junio | 1929 | Operaciones en el exterior |

| 30 de junio | 1930 | Endeudamiento en el exterior |

| 30 de junio | 1937 | Reporte país por país |

| 30 de junio | 1945 | Ingresos, desembolsos y antecedentes de organizaciones sin fines de lucro |

| 30 de junio | 1946 | Operaciones en Chile |

Recuerda que el formulario 22 es la única declaración jurada que los declarantes deben presentar para finalizar su declaración.

¿Qué se declara en el formulario 22?

Básicamente todos los ingresos del año anterior (del 1 de enero hasta el 31 de diciembre). Por eso es muy importante que:

– Hayas clasificado y registrado la información contable de manera ordenada para que el resultado sea correcto.

– Los ingresos y gastos correspondan a tu actividad económica

– El capital propio tributario con toda la información del balance de 8 columnas, para cumplir con la DDJJ 1847

– Tener clara la clasificación de tus impuestos

¿Cómo hacer la declaración de renta? Pasos para declarar renta en 2022

Es muy fácil:

- Ingresa a Mi Sii con tu RUT y clave. Si no la tienes, puedes crearla ahí mismo.

- Identifica a cuál tipo de régimen tributario perteneces. Esto ya lo debiste haber hecho porque el régimen tributario se registra a 31 de diciembre del año previo (2021).

- Selecciona Declarar renta

- Selecciona el año tributario a declarar

- Verifica que las declaraciones juradas se ajusten a tu régimen tributario. Si debes agregar más o modificarlas, te dará la opción.

- Verifica que el formulario 22 tenga la info correcta y dale a enviar

- Listo, ya presentaste tu declaración

Fechas clave de la Operación Renta 2022:

– Del 1 de marzo al 30 de junio: declaraciones juradas

– Del 1 al 30 de abril: Impuesto a la Renta

– Del 11 al 30 de mayo: devoluciones (dependen de la fecha de presentación del F22)

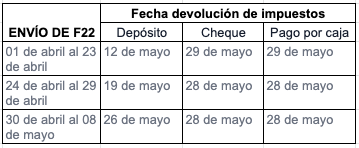

Fechas de pago de la Devolución de Impuesto a la Renta

El plazo para la declaración de impuesto para este año corresponden a las mismas para personas como empresas.

Sin embargo, quienes declaren entre el 01 y el 23 de abril, pueden acceder a la devolución de impuestos anticipada para el 12 de mayo.

Las fechas son los siguientes:

Algunos cambios en Operación Renta de este año

- La declaración jurada 1903 sobre cotizaciones de seguro social contra riesgos de accidentes del trabajo y enfermedades profesionales vence el 1 de marzo.

- El 24 de marzo vence la DJ 1832 sobre donaciones; el 25 vence la DJ 1947 sobre base imponible de Primera Categoría para contribuyentes del régimen Propyme.

- El 28 de marzo vencen las DJ 1887 y 1879, que tienen relación con sueldos, remuneraciones y retenciones de trabajadores dependientes e independientes.

- El 30 de marzo vence la DJ 1943 sobre contribuyentes acogidos a regímenes como la renta presunta y contabilidad simplificada.

- El 30 de junio se cumple el plazo de la DJ 1929 sobre operaciones anuales en el exterior.

En Conclusión 👏

Para el 2022 el impuesto de renta equivale al 11.5% de los ingresos, un 0.75% más respecto al año pasado. La declaración se debe presentar antes de finalizar abril. Tienes plazo plazo de modificar cuantas veces quieras la declaración realizada antes de la fecha límite de forma online. El SII siempre tomará la última declaración hecha como la final.

Ordena tu Pyme fácil y sin errores ¡Prueba Chipax!